admin 币圈资讯 2021-09-26 阅读数量:2169

近日,比特币遭遇多次广泛抛售,价格接连下挫,加密市场被恐慌情绪笼罩。9月21日8时,比特币价格一小时内急跌3,000美元,随后一天更是持续阴跌跌破4万美元关口,日内跌幅超9%。此后几日,比特币价格处于40,000-45,000美元之间徘徊。9月24日16时,比特币再次出现短时急跌,价格最低触及40,659美元。至此,加密资产市场总市值已经跌破并维持在2万亿美元以下。

对于比特币这几波下跌的主导原因,市场上的解释不尽相同,总结而言是由多方面宏观层面的因素综合影响。本文将以9月21日与9月24日比特币价格出现急跌的可能潜在原因为主,分析影响比特币市场广泛抛售情况通常有哪些需要着重关注的因素。

传统金融市场风险

首先是传统金融市场的关联和传导作用。在9月21日的抛售中,除加密市场外,全球股票和商品等其他资产也出现了下跌。相反,美元和政府债券因避险情绪而购买需求飙升。而这被普遍认为与某大型房地产公司的危机有直接关系。近期,市场上对该公司危机的关注度有增无减,从而迅速传导到了全球股市和比特币市场。

9月21日,受到消息影响,比特币市场出现剧烈震荡。全球股市也出现下跌,有观点认为不少投资者为降低风险,从比特币市场抽离了一些资金,从而进一步导致比特币价格暴跌近10%。

众所周知,比特币诞生之时,正值2008年金融危机,在当时的大环境下,人们急需寻求新的避险金融工具。那么有人会说,按照此逻辑,这次的危机事件应该是利好比特币才对。其实不然,当面临可能是全球范围的金融危机时,恐慌和避险情绪已占主导,大多数普通投资者会更倾向于将资金先撤出主要的投资市场,兑换成现金或投资政府债券避险。

毕竟传统金融市场和比特币市场依然有着互相影响的关系。根据以往历史经验和波动率变化来看,通常,在市场积极的情况下,BTC和ETH与股票指数之间存在负相关性,并且在这种市场情况下,比特币的涨幅也往往要超过其它传统风险资产;在市场消极的情况下,加密货币与传统金融资产之间呈现正相关性。而近两年随着机构投资者的不断涌入,加密市场和传统市场的相关性也变得越来越强,尤其是当传统市场和加密市场的市场参与者群体变得更加同质化时,我们可能会越来越看到传统金融市场的波动与加密市场互相传导。因此,类似于恒大危机这类事件也会对比特币市场造成一定程度的影响,但笔者个人认为,这个影响不一定是负面的,若在某种情况中,你预判大多数传统金融资产风险都将变得极高时,那么此时比特币说不定是一个相较言之更好的选择。但总之,作为投资者对传统金融市场的突发事件时刻要有一定的风险意识。

美联储政策

此外,美联储议息会议也是近期的热议话题。美联储的货币政策一直牵动着市场神经,因为其对全球金融及资本市场有着牵一发而动全身的影响。因此,它也是比特币市场投资者需要着重关注的一大影响因素。

有观点认为,9月21日-22日比特币大跌的原因之一是来自美联储9月议息会议的预期。在美联储公布决议的前几天,不少投资者和分析师预计美联储可能会在会议上宣布缩减QE的措施,如此一来则会导致对美元的预期走强,大量市场资金出于预期而提前选择方向,受此影响,A股、纳指、比特币等遭到广泛抛售而出现了短时下跌。

北京时间9月23日凌晨2点,美联储公布利率决议以及政策声明,决定继续维持零利率和每月1200亿美元的购债规模不变,美联储主席表示可能最早会在下一次(11月)会议上开始缩债,到2022年中完成这一过程。

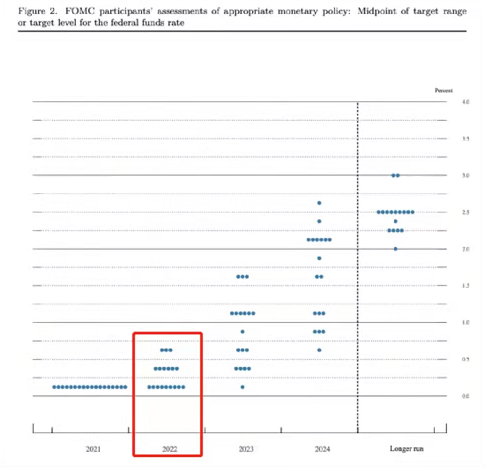

这意味着美联储继续维持宽松政策,在美联储议息会议期间前后,比特币价格出现了小幅上涨。此次美联储最新公布的点阵图显示,美联储公开市场委员会(FOMC)成员对是否在2022年加息的分歧较大,根据经济预测,预计2022年年底之前会加息至0.5%左右,加息预期有所提前。

美联储最新公布点阵图 来源:美联储网站

点阵图作为外界预测美联储政策的重要途径之一,投资者需要关注的是预估中值的点,也就是整个美联储对联邦基金利率的中值预期。而往后长期需要关注的则是缩债计划,一旦正式开启Taper,美元指数大概率将走强,对全球股市和比特币市场将会有一定影响。

主流国家的监管

除了美联储的政策动向,主流国家监管机构的动作也是影响比特币市场的一个不可忽视的因素。在这一方面,投资者可以着重关注美国证券交易委员会(SEC)和美国商品期货交易委员会(CFTC)两大机构,以及其它加密市场主要国家的一些政策消息,如韩国、日本、印度等。

以9月21日比特币大跌为例,在监管层面的压力主要来自美国和韩国监管政策的消息——美国SEC希望对加密资产纳入监管以及韩国限定交易所注册截止日期两大事件使得不少投资者对加密市场的信心受挫。

9月21日,美国证券交易委员会(SEC)主席Gary Gensler接受《华盛顿邮报》的采访,表示希望将加密资产“纳入公共政策框架”,确保这一快速增长的行业不会“破坏系统的稳定性”。Gensler认为,比特币是数字化的、稀缺的,是一种投机性的价值存储。

美国证券交易委员会是美国证券行业的最高机构,负责美国的证券监督和管理工作。从以往SEC对加密资产的表态和采取的举措来看,在他们眼中,毫无疑问加密资产是创新的,但考虑到波动性和投机性,以及游离于监管外缘,SEC一直以来保持着谨慎态度,包括此前各加密公司提交的比特币ETF申请多次被SEC拒绝,以及此前SEC对Ripple公司进行起诉等。而SEC之所以密切关注加密资产的监管问题,关键在于Gensler认为大部分加密资产属于证券,一些代币看起来更像商品,而有些则兼具两者的属性,在这种情况下,美国主要监管机构可能需要合作。

这里就需要提到SEC的姊妹机构——美国商品期货交易委员会(CFTC),主要负责监管衍生品,拥有各种商品执法权力。近日,美国商品期货交易委员会专员Dan Berkovitz表示,虽然CFTC适用于期货合约、掉期和期权交易,但如果国会决定应扩大CFTC的管辖权,使其以某种方式规范现货市场,那么CFTC需要额外的资源来处理加密资产的现货市场。

这意味着,美国SEC和CFTC或许会共同寻求国会的批准和协助,甚至与银行业监管机构协调资金和资源进行合作,对加密市场尤其稳定币的监管进行进一步的探讨。也正是因为这一消息,近期比特币等加密资产价格出现了一定的波动性影响。因此,长期来看,国内外主要机构的监管动态是影响比特币市场的重要因素之一,也是投资者在宏观层面需要重点关注的。

此外,其它在加密市场中投资者占主要比重的主体国家如日本、韩国等国家的监管动态也会对比特币市场产生重要影响。近日,韩国公布修订后的特定金融交易信息报告和使用法,要求加密货币交易所在9月24日之前获得信息安全管理系统 (ISMS) 认证,并向金融服务委员会 (FSC) 的金融情报部门 (FIU) 提交报告。目前仅5家加密交易所和1家钱包提供商向韩国金融情报部门(KoFIU)提交了注册文件。

同时,韩国加密税法将于2022年1月1日生效,该税法将对超过250万韩元(约合2,100美元)的加密交易产生的收入征收 20% 的税,尽管仍有不少加密社区在试图拖延生效日期,具体情况还需要等待进一步观察。毫无疑问,此类加密税法正式实施将会影响韩国主流投资者进入加密市场的热情。